BASICS OF FUTURES AND OPTIONS

यह LTP कैलकुलेटर फ्री कोर्स का पहला चैप्टर है, और यह कोर्स पूरी तरह से ऑप्शन चेन और LTP कैलकुलेटर पर आधारित है। इस कोर्स में, हम सीखेंगे कि ऑप्शन चेन को कैसे पढ़ा जाता है और LTP कैलकुलेटर का इस्तेमाल कैसे किया जाता है। तो, इसे सीखने से पहले, हमें भारतीय शेयर बाज़ार में फ्यूचर्स और ऑप्शंस को समझना होगा और सीखना होगा। चलिए सीखना शुरू करते हैं।

Lesson Highlights

What is Futures and Options?

स्टॉक की कैश ट्रेडिंग में आमतौर पर सिर्फ़ बुलिश ट्रेड की अनुमति होती है, जिसका मतलब है कि आप नई पोजीशन के तौर पर सिर्फ़ शेयर खरीद सकते हैं और उन्हें आप जीवन भर होल्ड कर सकते हैं। स्टॉक बेचने के लिए, आपके डीमैट अकाउंट में पहले से वो शेयर होने चाहिए। दूसरे शब्दों में, आप सिर्फ़ मौजूदा पोजीशन को बंद करने के लिए बेच सकते हैं। उदाहरण के लिए, अगर आपके डीमैट अकाउंट में किसी स्टॉक के 100 शेयर हैं और आप उन्हें बेचना चाहते हैं, तो आप सिर्फ़ वही 100 शेयर बेच सकते हैं जो आपके पास पहले से हैं।

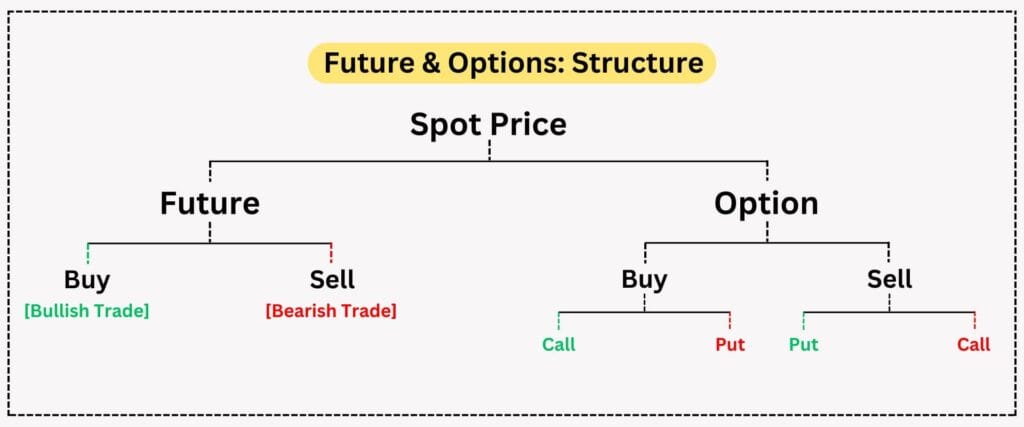

हालांकि, फ्यूचर्स और ऑप्शंस (F&O) ट्रेडर्स को ज़्यादा आज़ादी देता हैं, जिससे वे नई पोजीशन के तौर पर स्टॉक खरीद और बेच दोनों कर सकते हैं, लेकिन एक सीमित समय के लिए।

- उदाहरण के लिए, अगर आपके डीमैट अकाउंट में शेयर नहीं हैं, लेकिन आपको लगता है कि स्टॉक की कीमत गिरेगी, तो भी आप स्टॉक बेच सकते हैं। इसे शॉर्ट सेलिंग कहा जाता है। आप असल में इस बात पर दांव लगा रहे हैं कि स्टॉक की कीमत कम होगी, और अगर ऐसा होता है, तो आप उसे कम कीमत पर वापस खरीदकर प्रॉफ़िट कमा सकते हैं। आसान शब्दों में, आप पहले बेचकर ट्रेड शुरू करते हैं और फिर उसे खरीदकर उस पोजीशन को बंद करते हैं। यह सिर्फ़ फ्यूचर्स और ऑप्शंस में ही संभव है।

- F&O ट्रेडिंग ट्रेडर्स को चढ़ते और गिरते दोनों तरह के बाजारों में प्रॉफ़िट कमाने के ज़्यादा मौके देती है, जबकि कैश के रेगुलर स्टॉक ट्रेडिंग में आप सिर्फ़ कीमत बढ़ने पर ही प्रॉफ़िट कमा सकते हैं। हालांकि, F&O ट्रेडिंग में ज़्यादा रिस्क होता है और यह कैश ट्रेडिंग की तुलना में ज़्यादा कॉम्प्लेक्स भी है।

ऊपर दिए गए उदाहरण से, आप भारतीय शेयर बाज़ार में फ्यूचर्स और ऑप्शंस (F&O) को समझ सकते हैं। फ्यूचर्स और ऑप्शंस को डेरिवेटिव्स भी कहा जाता है क्योंकि इनकी वैल्यू किसी अंडरलाइंग एसेट, जैसे स्टॉक या इंडेक्स की वैल्यू पर निर्भर करती है। फ्यूचर्स और ऑप्शंस दो अलग-अलग सेगमेंट हैं और हम इनमें से हर-एक को गहराई से समझेंगे।

Trading in Futures

जब आप फ्यूचर्स और ऑप्शंस में ट्रेड करते हैं, तो आप असल में किसी खास स्टॉक के लिए एक कॉन्ट्रैक्ट ट्रेड कर रहे होते हैं। असली शेयर खरीदने और बेचने के उलट, F&O में, आप भविष्य की तारीख पर तय कीमत पर स्टॉक खरीदने या बेचने के लिए एक एग्रीमेंट करते हैं।

- एक कॉन्ट्रैक्ट की ज़्यादा से ज़्यादा वैलिडिटी आमतौर पर 3 महीने होती है। उस समय के बाद, कॉन्ट्रैक्ट खत्म हो जाता है, और आपको या तो उसे सेटल करना होता है या उसे नए कॉन्ट्रैक्ट में रोल ओवर करना होता है।

- F&O सेगमेंट में, आपको शेयरों के बंडल में ट्रेड करना होता है, शेयरों के हर बंडल को लॉट कहा जाता है। हर स्टॉक के लिए लॉट साइज़ (एक बंडल में शेयरों की संख्या) अलग-अलग होता है, और आप उस लॉट साइज़ के मल्टीपल में खरीद या बेच रहे होंगे।

- किसी भी खास स्टॉक या इंडेक्स की फ्यूचर्स प्राइस और स्पॉट प्राइस में हमेशा फर्क होता है। यह फर्क मार्केट में हर टिक के साथ बदलता रहता है। यह मार्केट के सेंटिमेंट्स के आधार पर बढ़ या घट सकता है। आम तौर पर, फ्यूचर्स प्राइस स्पॉट प्राइस से ज़्यादा होती है, लेकिन कभी-कभी, मार्केट में उतार-चढ़ाव या सेंटिमेंट की वजह से, फ्यूचर्स प्राइस स्पॉट प्राइस से कम भी हो सकती है। धीरे-धीरे, जैसे-जैसे दिन बीतते हैं और एक्सपायरी करीब आती है, यह फर्क भी कम होता जाता है, और एक्सपायरी के दिन, सेशन के आखिर तक दोनों कीमतें बराबर हो जाती हैं।

Trading in Options

फ्यूचर्स की तुलना में ऑप्शंस में ट्रेडिंग ज़्यादा मुश्किल होती है। ऑप्शंस ट्रेडिंग में आपको दो नए शब्द पता चलेंगे – पुट (जिसे PE भी कहते हैं) और कॉल (जिसे CE भी कहते हैं)।

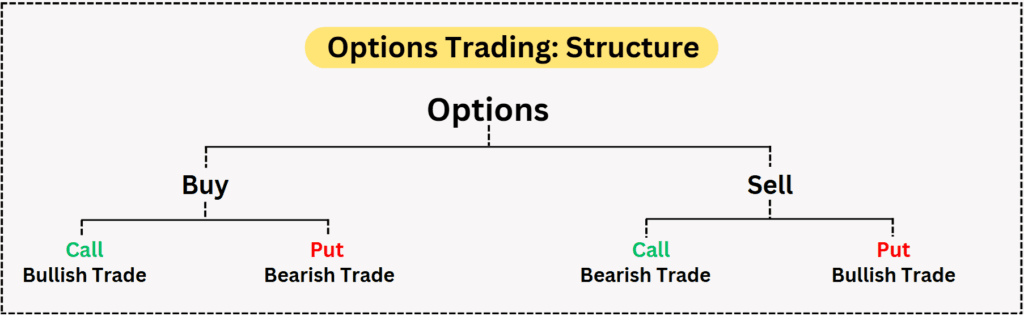

ऑप्शंस ट्रेडिंग में दो तरह के ट्रेडर होते हैं: ऑप्शन बायर और ऑप्शन सेलर। ऑप्शन सेलर को राइटर भी कहा जाता है। राइटर का मतलब है वह व्यक्ति जो खरीदने से पहले बेचने की पोजीशन लेता है। दूसरे शब्दों में, अपने ट्रेड को स्क्वायर ऑफ करने के लिए, खरीदना होता है।

ऑप्शंस ट्रेडिंग में, ऑप्शंस खरीदार और ऑप्शंस राइटर के बीच एक एग्रीमेंट होता है, और ये एग्रीमेंट ऑप्शंस ट्रेडिंग के नियमों के रुप में काम करता है। ऑप्शंस ट्रेडिंग को समझने के लिए आइए इन नियमों को समझते हैं।

Agreement between Buyer and Seller

जब कोई खरीदार ऑप्शंस में ट्रेड करता है, तो उसे राइटर्स को उस खास स्ट्राइक प्राइस के लिए प्रीमियम (LTP) देना होता है और और प्रीमियम देने से दोनों के बीच एक एग्रीमेंट तय हो जाती है। एग्रीमेंट के अनुसार –

- खरीदार का रिस्क लिमिटेड होता है और प्रॉफिट अनलिमिटेड हो सकता है।

- सेलर का प्रॉफिट लिमिटेड होता है और रिस्क अनलिमिटेड हो सकता है।

- सेलर का यह वादा होता है कि प्रीमियम कम से कम 0 हो सकता है और नेगेटिव नहीं हो सकता।

- सेलर का यह भी वादा होता है कि वह एक्सपायरी के दिन, दिन के अंत में, स्ट्राइक प्राइस और मार्केट प्राइस के बीच का अंतर अगर पॉजिटिव है यानी इंट्रिंसिक वैल्यू है, तो जितना इन्ट्रिंसिक वैल्यू होगा, उतना खरीदार को देगा।

एग्रीमेंट में ये चार शर्तें भारतीय शेयर बाजार में ऑप्शंस ट्रेडिंग के नियम के रुप में काम करती है। ।

Concept of Call and Put

Bullish: जब आपको लगता है कि कोई स्टॉक या इंडेक्स बुलिश होने वाला है, तो आप या तो कॉल ऑप्शन खरीद सकते हैं या पुट ऑप्शन बेच सकते हैं। अगर आप कॉल ऑप्शन खरीदते हैं, तो आपको कम पैसे की ज़रूरत होती है, जबकि अगर आप पुट ऑप्शन बेचते हैं, तो आपको काफी ज़्यादा पैसे की ज़रूरत होती है। यह अंतर बताता है कि ऑप्शन बेचना (राइटिंग ) खरीदने से ज़्यादा रिस्की है।

Bearish: जब आपको लगता है कि कोई स्टॉक या इंडेक्स बेयरिश होने वाला है, तो आप या तो पुट ऑप्शन खरीद सकते हैं या कॉल ऑप्शन बेच सकते हैं। अगर आप पुट ऑप्शन खरीदते हैं, तो आपको कम पैसे की ज़रूरत होती है, जबकि अगर आप कॉल ऑप्शन बेचते हैं, तो आपको काफी ज़्यादा पैसे की ज़रूरत होती है। यह अंतर बताता है कि ऑप्शन बेचना (राइटिंग) खरीदने से ज़्यादा रिस्की है।

Need for Futures & Options

बहुत पहले से ही लॉन्ग-टर्म इन्वेस्टमेंट पॉपुलर रहा है। इन्वेस्टर्स की संख्या ट्रेडर्स से ज़्यादा है। हालांकि, शॉर्ट-टर्म मार्केट में उतार-चढ़ाव लॉन्ग-टर्म इन्वेस्टर्स के लिए एक बड़ी समस्या है। आइए इसे एक प्रैक्टिकल उदाहरण से समझते हैं –

SITUATION 01

Person A के पास अभी SBI के 2,000 शेयर हैं, जिसे उन्होंने ₹610 प्रति शेयर की कीमत पर खरीदा था। SBI के शेयरों की मौजूदा कीमत लगभग ₹800 है, जिससे पर्सन A काफी मुनाफे में हैं। पर्सन A SBI को अपने पोर्टफोलियो में लंबे समय तक रखना चाहते हैं, और उनके एनालिसिस के मुताबिक SBI छह महीनों में 1000 तक पहुंच जाएगा। हालांकि, उन्हें एक टिप (खबर) मिलती है कि इस महीने SBI की कीमत गिरकर लगभग ₹700 हो सकती है।

अब, पर्सन A एक दुविधा में हैं। एक तरफ, वे फायदे में हैं, लेकिन दूसरी तरफ, वे SBI के शॉर्ट-टर्म गिरावट को लेकर भी पक्का नहीं हैं। अगर वे अभी अपना मुनाफा बुक करने के लिए SBI के शेयर बेच देते हैं और SBI की कीमत बढ़ती रहती है, तो उन्हें संभावित फायदे से चूकने का पछतावा हो सकता है। इसके उलट, अगर वे शेयर अपने पास रखते हैं और SBI की कीमत टिप के मुताबिक ₹700 तक गिर जाती है, तो उन्हें नुकसान से बचने के लिए पहले न बेचने का पछतावा हो सकता है। यह स्थिति उस आम दुविधा को दिखाती है जिसका सामना निवेशक अनिश्चित मार्केट स्थितियों के बीच अपनी पोजीशन मैनेज करते समय करते हैं।

SITUATION 02

इस दुविधा के समाधान के तौर पर, फ्यूचर्स एंड ऑप्शंस (F&O) पेश किए गए। F&O पोर्टफोलियो में होल्डिंग्स का बीमा करने की सुविधा देता है। मान लीजिए कि व्यक्ति A को F&O के बारे में पता है और वह जनता है की इसका इस्तेमाल कैसे किया जाता है। जोखिम को कम करने के लिए, व्यक्ति A बीमा के तौर पर SBI का 800 की स्ट्राइक प्राइस का पुट ऑप्शन 2 लॉट ₹20000 में ख़रीदा (हम यहाँ 1000 शेयर्स की लॉट साइज मान रहे है)।

अब, आइए दो संभावित नतीजों का विश्लेषण करें:

-

अगर बाज़ार सच में गिरता है और लगभग ₹700 तक पहुँच जाता है:

इस स्थिति में, व्यक्ति A को अपने SBI शेयरों पर काफी नुकसान होगा। हालाँकि, यह नुकसान पुट ऑप्शन से होने वाले मुनाफ़े से मैनेज हो जाएगा। इसके अलावा, शेयर की कम कीमत व्यक्ति A को SBI के और शेयर खरीदने का मौका देगी। -

अगर खबर झूठी निकलती है और SBI में तेज़ी आती है, और कीमत ₹900 तक पहुँच जाती है:

इस मामले में, व्यक्ति A मुनाफ़े की स्थिति में रहेगा। पुट ऑप्शन (बीमा के तौर पर काम करने वाला) बेकार हो जाएगा, लेकिन इसने व्यक्ति A को मंदी के दौरान बड़े नुकसान के डर के बिना अपने शेयर रखने में मदद की।

दोनों ही स्थितियों में, व्यक्ति A को फ़ायदा होता है। फ्यूचर्स और ऑप्शंस के इस्तेमाल से वह संभावित बाज़ार के फ़ायदों में हिस्सा लेते हुए भी बड़े नुकसान से खुद को बचा पाया।

Conclusion

इस चैप्टर में, हमने भारतीय शेयर बाज़ार में फ्यूचर्स और ऑप्शंस की बेसिक बातें सीखीं हैं। हमने फ्यूचर्स और ऑप्शंस की ज़रूरत भी समझी। इस चैप्टर से मेरा मकसद आपको ऑप्शंस ट्रेडिंग की बेसिक बातें सिखाना था ताकि आप आने वाले चैप्टर्स में बताए गए कॉन्सेप्ट्स को आसानी से समझ सकें।